客户黏性,是指客户对某一产品或服务的重复使用度、依赖度、忠诚度。在某种程度上,客户黏性反映了信用卡用户与银行之间的关联度。本文重点探究在互联网浪潮中客户黏性的变化趋势:从“地段”导向转变为“时间”占有。

笔者认为,信用卡发卡机构应从客户时间分布入手,寻找高黏性的产品和渠道,通过与之合作,增强信用卡客户黏性,提升信用卡业务的盈利能力。

一、增强信用卡客户黏性的必要性

随着金融行业互联网化的深入发展,支付创新层出不穷,金融脱媒加剧,银行信用卡业务面临来自互联网金融企业、电商平台、消费信贷公司等的激烈竞争,在网点获客、快速授信与支付便捷方面的优势逐渐被弱化。对此,各行都加大了市场争夺的力度,2016年我国信用卡新增发卡1亿张,近三年保持着18%左右的增速。

发卡规模是业务开展的基础,活跃性则是盈利的保障。重复发卡量高、睡眠卡量高、活跃卡量低、销卡量高……这些指标反映出信用卡行业在发卡快速增长的表象下隐藏的问题。如何在快速扩大发卡规模的同时,有效把握客户需求、增强客户黏性,已成为摆在信用卡行业面前的重要课题。

二、互联网场景带来的启示

1.以“地段”为中心的媒介效应逐渐削弱

黏性源于需求。迎合客户需求,以适合的方式持续刺激客户消费,是信用卡营销的关键。

在线下经济时代,受供求关系和信息不对称的影响,人们的需求往往只能在一个小区域内得到满足,地段因素成为黏住客户的关键。在人群聚集区建设商圈,再以繁荣的商圈吸引更多人群,成为商业发展的典型模式。因此,在过去三十年间,金融网点与自助机具遍布城市的商业中心,信用卡依靠自身“支付+信贷”的双重属性,以及围绕商圈建成的信用卡营销体系和服务体系,迎来了发展的黄金期。

但随着互联网兴起,信息壁垒被打破,传统依附地段优势开展的网点建设、营销策略的投入产出比逐渐降低,银行需要重新审视获客的发力点。

2.“时间”成为黏住客户的关键

在互联网经济下,交易中间环节被最大限度压缩,客户对地段依附度降低;同时,各类产品和服务争夺的重点变成了如何更多地占用客户时间。

(1)客户时间分布分析

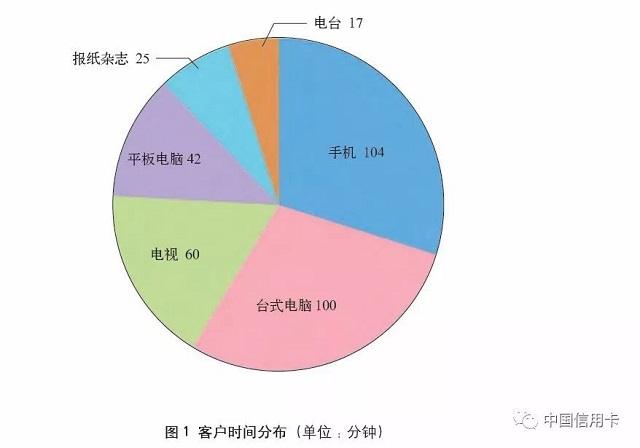

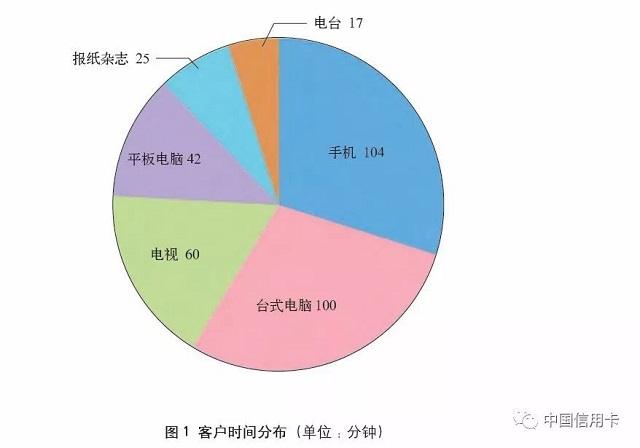

根据全球最大的独立移动广告平台InMobi联手市场调研公司Decision Fuel发布的《中国移动互联网用户行为洞察报告》显示,2014年,中国移动互联网用户每天接触媒体的时间约为5.8小时,其中,传统媒体(报纸、期刊、广电)占据时间约为100分钟,其余的时间都被新媒体占去,特别是手机端呈现出超越传统媒体的势头。2016年,手机端的优势进一步扩大,截至2016年12月,我国手机网民数量达到6.95亿,占上网总人数的95.1%,在2015年高基数前提下继续提升5个点,而使用笔记本、台式机上网的比例则分别为60.1%和36.8%,皆出现下滑。详细情况见图1、图2。

移动终端迅猛发展,不断挤压其他媒体的用户接触时间,已成为最占据用户时间的设备。而移动互联网也进一步催化了各行业的转型,从硬件到软件,从实业到金融,越来越多的传统行业企业开始布局手机应用市场。

(2)App成为掌控客户时间的关键

手机应用程序(App)掌控了最多的客户时间。根据App Annie公布的数据显示,2016年全球App的使用时间总计达1兆小时。可以说,使用率最高、市场份额最高、占据客户时间最长的App,代表了最主流的客户关注点,是与客户发生关联的最佳媒介。

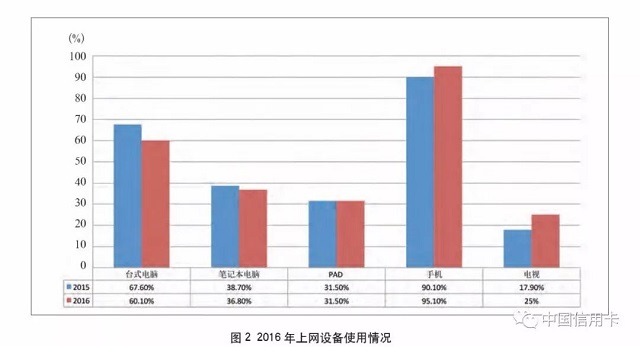

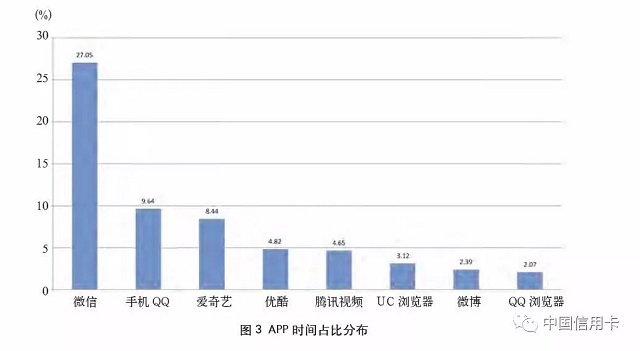

以近期中国手机应用市场的具体情况为例,排名前8位的App占据客户时间超过移动互联网总客户时间的60%(如图3所示)。其中,微信、手机QQ和爱奇艺三大应用的月使用时间分别达180亿小时、64.3亿小时和56.2亿小时,占移动互联网总客户时间的45%。如此大规模的时间占有,让App在客户消费领域具有强有力的话语权。

三、信用卡与App的合作策略分析

通过上述分析可见,App在目前消费市场的引领性不容小觑。寻找恰当的方式,将信用卡业务与App相结合,对信用卡市场营销、品牌推广、用卡活跃度提升等均有重大意义。

1.总体分析

App种类繁多,更迭频繁。截至2016年12月,以苹果手机App为例,中国境内可使用的苹果手机App超过170万款,但人均使用只有100个,月均打开的约30个,日均打开的只有10个。这就说明,绝大多数App无人问津。因此,银行信用卡业务应选取时间占有度高、市场规模稳定、发展前景广阔的朝阳型App进行合作,同时,基于成熟市场寡头效应,应重点关注各类App中集中度最高的前几名品牌。

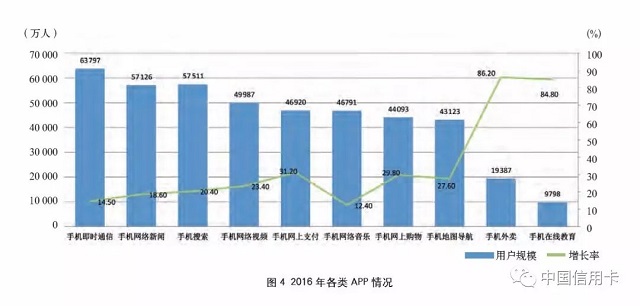

如图4所示,我国已形成较为稳定的手机应用市场梯队,大致分为以下几类:一是以手机即时通信、网络新闻、手机搜索为主的通信社交类应用。该类应用发展较早,具有极高的渗透率和最广泛的受众。二是以视频、音频、游戏为主的休闲娱乐类应用。这类应用发展迅猛,且会员制度发展良好,盈利空间较大。三是网购及支付类应用。这类应用消费与金融属性最强,与信用卡契合度最高。四是教育等其他类应用。

2.具体合作策略分析

(1)利用通信社交类应用,切入信用卡广告营销

通信社交类App具有用户规模大、使用频率高的特性,是优质的信息载体。如通信社交类使用率最高的微信,每位用户日均使用6.9次,日均使用时间达25分钟。由于微信兼具新闻阅读、信息传播以及社交通信的功能,其公众号的传播力甚至超过了中央电视台综合频道黄金时段的广告。

银行可充分挖掘通信社交类应用特质,充分利用自身公众号、网络新闻推送等作为营销宣传渠道,提升信用卡品牌的社会美誉度、客户参与度及消费转化度。

(2)利用休闲娱乐类应用的多重属性,开展全方位合作

视频、游戏、音乐等应用偏重休闲,受众广泛,具有极强的客户黏性,可切入信用卡业务的不同环节,在吸纳优质客户、提升客户用卡意愿、循环刺激消费等方面均可发挥作用。

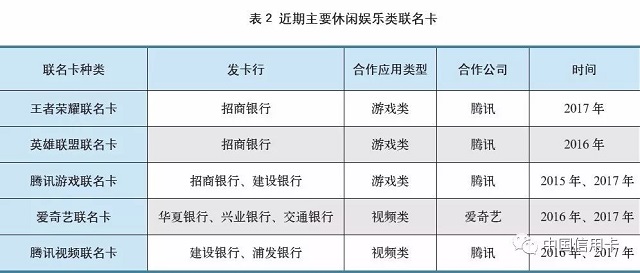

一是联名卡合作。以往的联名卡往往侧重传统项目,潮流性、创新性、话题性不足,且以区域性产品为主,目标客群分散,难以形成卡量和活跃性的优势。银行如能与时间占有率高的视频类、音乐类、游戏类等应用合作推出联名卡,将具有以下优势:一方面,可以丰富信用卡产品体系,优化产品结构,借助市场热点,吸收流行元素,营造时尚的品牌形象;另一方面,可以吸引新生代客户,优化客群结构,比如,游戏类应用具有年轻客户多且忠诚度高的特点,在此基础上吸纳的信用卡新客户超前消费意识强,具有较高的卡片认可度和潜在消费能力。

从表2可以看出,近年来,多家银行已开始关注并积极抢占联名卡市场,游戏类、视频类应用排名前2位的品牌,均与多家银行开展联名卡合作。其中以招商银行的布局最广,借助热播剧、现象级游戏的影响力,吸引了大批受众,进一步提高了信用卡的品牌影响力。

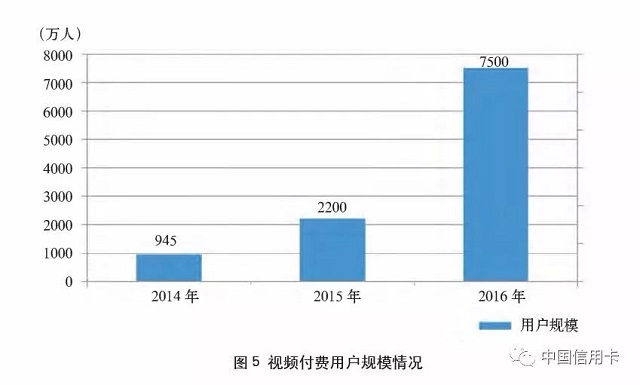

二是利用VIP产品权益刺激增强信用卡客户黏性。随着国家进一步加强版权管控,音乐、视频、游戏收费市场逐步规范并呈良性发展趋势。以视频类应用为例,如图5所示,截至2016年底,国内视频付费用户的规模高达7500万,用户数量是美国的9倍,预计2017年付费用户的规模将超过1亿。

此类应用采购成本低、操作灵活、客群广泛、客户黏性强,适宜引入信用卡权益体系中,广泛应用于开卡激活、促进消费活跃度、积分兑换等环节,利用客户对视频、音乐、游戏的依赖性,提高信用卡使用频率,达到增强客户黏性的目的。

(3)利用支付类、网购类应用的消费属性,增强客户黏性

信用卡在本质上是信贷类产品,只有客户使用信用卡消费透支,才能真正实现放贷,从而为银行带来后续的佣金收入、利息收入。

支付类、网购类应用与信用卡业务关联最为紧密,信用卡业务与电商、支付产品直接合作,引入优惠、权益等,既可以宣传信用卡产品,又可以增加信贷规模。

与支付类应用合作。国家互联网络信息中心发布的报告显示,2016年我国手机支付用户达到4.69亿,手机支付使用率由57.7%提升至67.5%;同时,手机支付向线下支付领域快速渗透,约50.3%的手机用户在实体店购物时使用手机支付结算,公众用手机支付的习惯已经形成。支付宝、财付通两大机构占据着93.21%的移动支付市场份额,“双寡头”格局牢不可破。银行与支付类平台合作,重点在于促进客户绑卡,使其将信用卡作为快捷支付的默认账户,通过支付平台的高黏性拉动信用卡消费。

与网购类应用合作。目前,各大电商平台均推出了网购类应用,同时,除销售渠道、支付渠道趋于集团化外,大型电商平台一般还具备物流派送等业务。银行应借助大型电商平台网购类应用的优势,扩展自身信用卡业务与之合作的维度。

(4)关注新兴市场,布局权益合作

除上述应用外,还有一些新兴市场的手机应用也值得我们关注。

一是外卖类应用。如前面的图4所示,2016年国内外卖App的用户接近2亿,增长率超过80%,预计2017年用户将超过3亿,增长势头强劲。虽然该行业目前的盈利水平较低,但整体发展趋于成熟,市场份额正在向行业前几名集中。

二是共享类应用。从2016年下半年起,国内共享单车在资本的大力推动下实现了快速发展,共享单车创业公司不断涌现,截至2017年6月,共享单车的用户规模已达1.06亿。然而,共享单车行业尚处于市场洗牌与重组期,行业风险度较高,在基础创新、市政监管、押金监管等方面存在诸多问题。因此,现阶段银行信用卡业务与之合作应以推广型合作为主,例如,近期,邮储银行与“摩拜单车”、“ofo小黄车”两大平台合作推出的免费领月卡活动,活动门槛低、成本低,推广效果佳。

三是在线教育类应用。目前,国内线上教育发展迅猛,2016年行业增速为84.8%,预计2017年用户规模将突破1.8亿。其中,一二线城市少儿英语在线教育表现突出,VIPkid、51talk迅速占领市场,新东方、学而思等传统线下机构也相继布局线上,市场竞争激烈。由于该市场仍处于快速拓展阶段,经营模式尚不明朗,市场集中度不高,建议将其作为备选合作对象予以关注。

在移动互联网快速发展的背景下,行业壁垒和时空限制越来越少,信用卡与客户在消费场景方面已出现分离,信用卡业务的发展离不开与客户的联动,这就需要银行着眼于移动互联网应用产品,增强信用卡业务的客户黏性,实现业务盈利能力的升级。

了解更多信用卡知识,请关注卡讯网(m.51kaxun.com),卡讯网每天为您带来最新的信用卡资讯、优惠活动,让您更好的使用信用卡。

浦发银行信用卡申请专区_网上办理浦发银行信用卡

浦发银行信用卡申请专区_网上办理浦发银行信用卡 交通银行信用卡申请专区_网上办理交通银行信用卡

交通银行信用卡申请专区_网上办理交通银行信用卡 光大银行信用卡申请专区_网上办理光大银行信用卡

光大银行信用卡申请专区_网上办理光大银行信用卡 中信银行信用卡申请专区_网上办理中信银行信用卡

中信银行信用卡申请专区_网上办理中信银行信用卡信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

招商银行信用卡申请专区_网上办理招商银行信用卡

招商银行信用卡申请专区_网上办理招商银行信用卡 工商银行信用卡申请专区_网上办理工商银行信用卡

工商银行信用卡申请专区_网上办理工商银行信用卡 建设银行信用卡申请专区_网上办理建设银行信用卡

建设银行信用卡申请专区_网上办理建设银行信用卡 中国银行信用卡申请专区_网上办理中国银行信用卡

中国银行信用卡申请专区_网上办理中国银行信用卡 农业银行信用卡申请专区_网上办理农业银行信用卡

农业银行信用卡申请专区_网上办理农业银行信用卡 广发银行信用卡申请专区_网上办理广发银行信用卡

广发银行信用卡申请专区_网上办理广发银行信用卡 兴业银行信用卡申请专区_网上办理兴业银行信用卡

兴业银行信用卡申请专区_网上办理兴业银行信用卡 平安银行信用卡申请专区_网上办理平安银行信用卡

平安银行信用卡申请专区_网上办理平安银行信用卡

工商银行

工商银行 建设银行

建设银行 中国银行

中国银行 农业银行

农业银行 交通银行

交通银行 招商银行

招商银行 广发银行

广发银行 中信银行

中信银行 兴业银行

兴业银行 平安银行

平安银行 光大银行

光大银行 民生银行

民生银行 浦发银行

浦发银行 华夏银行

华夏银行 邮政银行

邮政银行 渤海银行

渤海银行 北京银行

北京银行 盛京银行

盛京银行 上海银行

上海银行 宁波银行

宁波银行 江苏银行

江苏银行 杭州银行

杭州银行 广州银行

广州银行 浙商银行

浙商银行 南京银行

南京银行 花旗银行

花旗银行 恒丰银行

恒丰银行