今年A股上市银行财报季,信用卡业务凭借出色的财务数据,成为零售银行业务中的明星之一。

营收数据显示,银行因去年监管政策趋严和市场波动影响,在受托理财、债券承销等的收入有所下降,但如消费金融业绩、信用卡业务等扩张后手续费及佣金收入的大幅提升,甚至在某种程度上填补了理财规模下滑等带来的收入缺口。

信用卡迎来爆赚时代?

央行统计,2017年平均0.39个人就有一张信用卡,也即人手至少2.6张信用卡。从2016年12月开始,银行信用卡人均持有量逐季稳步提升。信用卡量不断上升,其用卡量、交易额度,以及带来的利费收入也在不断扩张。

以目前A股已公布2017年财报的平安银行、招商银行为例,在零售银行业务上一向居于全国股份行前列的两家银行,信用卡业务的亮眼业绩表现尤其突出。

2017年,招行信用卡量累计首次破亿张,而卡收入破500亿元;平安银行手续费及佣金净收入306.74 亿元,同比增长 10.10%,主要来自信用卡业务;而近两年大力开拓零售业务的浦发银行,其信用卡中心近日公布战报:2018年仅用63天信用卡营业收入破100亿元。

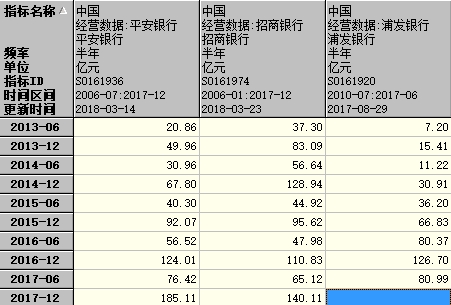

平安银行、招商银行、浦发银行信用卡的手续费及佣金收入:

单位:亿元;统计频率:半年

传统的信用卡业务由于依赖线下推广渠道,人员团队及制卡成本投入不低,却未必能带来高速增长的收入回报。但是,信用卡作为银行触达广大用户,协同推进其它公、私业务的重要渠道,也一直受到银行重视。2017年,平安银行新发卡量同比增加80%,而信用卡发卡、交易量增长带来的手续费及佣金支出同比增46.41%,花掉了50.51亿元。

不管是从信用卡的发卡量、应收账款额度、交易量来看,还是业务收入,业务收入在银行零售业务收入占比来观察,2015年末,银行尤其是股份制商业银行的信用卡业务开始了爆发式增长。

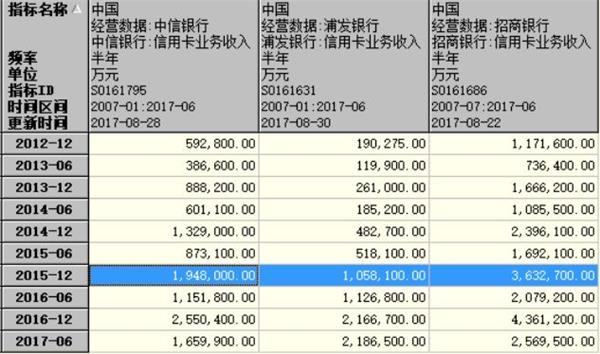

表现突出的浦发银行信用卡,近两年的信用卡业务收入和应收账款,几乎一年翻一番。2015年末,信用卡应收账款首次突破一千亿,随之当年末信用卡业务收入同比翻了一倍,首次突破百亿,达到105.81亿元,随后到了2016年末,又再次突破200亿元获得216亿元收入。

中信银行、浦发银行、招商银行信用卡业务收入:

单位:亿元

中信银行、浦发银行、招商银行信用卡应收账款:

单位:亿元

而全国股份制银行较早涉足信用卡的招商银行,也自2014年末开始,信用卡业务收入也以每年新增近百亿的高速度增长。2016年,招行依靠零售业务优势,带来的手续费及佣金净收入仅次于四大行,而手续费及佣金收入占比仅次于民生银行和光大银行,位列行业第三。

信用卡分期的利息收入逆袭

银行信用卡的收入构成主要来自三方面:利息收入、刷卡回佣和年费收入。

不过,由于为了吸引顾客、鼓励消费,大部分银行信用卡均采取刷卡次数累积减免年费,该部分收入占比较少;此外,还有一些用户信用卡取现收费、逾期滞纳金费用、超额透支罚款等,但在总收入中所占比例很小,这里都暂且不表。

利息收入:用户使用信用卡的最低还款(与之对应的是“全额还款”)时,将接受银行针对剩余的未还部分征收利息,一般情况是0.05%/天,是信用卡的主要收入来源。不过,由于我国的消费习惯相对保守,大部分人还是习惯全额还款。

消费信贷利息收入:多家银行信用卡近年在大力发展创新型消费信贷产品,经过后台累计的用户大数据测算评估风险及额度,并通过信用卡客户端在线上推广。

比如,招商银行信用卡的“e智贷”,就在“掌上生活”APP首页显眼位置推介;用户使用该信贷产品,再分期偿还,将产生不同的利息。业内人士的普遍看法是,分期利息收入正逐渐成为信用卡收入的重要组成,以招行信用卡为例:

刷卡回佣收入:用户使用信用卡在消费场所刷单后,商户收到的消费款项需去银行结取,这之中,银联和银行信用卡将从中扣除部分佣金费用。一般情况下,中国信用卡特约商户向发卡银行支付的佣金费率(手续费费率)大约占交易额的0.7%-1.5%,海外刷卡消费的佣金费率会更高。交叉渠道、线上APP、支付宝和微信财付通等便捷支付渠道近年来高渗透率发展,也激励了信用卡刷卡佣金及商户分期收入增长。

最后,从今年平安银行、招商银行信用卡的几组营收数据来看,可以看到信用卡业务的稳步增长与近年的高速扩张:

持卡量和交易活跃度大增

截至2017年末,招行信用卡的官方客户端“掌上生活”App累计用户数4743.79 万户,年活跃用户数4501.05万户,月活跃用户数2732.57万户。相比2016年末,累计用户数增长率为50.6%;年度活跃用户数增长率为48.99%。

2017年,招行信用卡量破亿。数据显示,截至2017年末信用卡累计发卡10022.72万张,流通卡数6245.68万张,较上年末增长37.27%,流通户数4694.6万户,较上年末增长25.86%。

而平安银行截至2017年末,信用卡流通卡量达3834万张,较上年末增长49.73%;全年新增发卡1509万张,同比增长80.0%,其中,依托集团综合金融优势,集团渠道发卡同比增长189.1%;信用卡跨行POS交易份额持续提升,平安“口袋银行”APP月活客户数1482 万户,居股份制银行前列。

刷卡交易额高增幅

2017年,招行实现信用卡交易额29699.92亿元,同比增长30.56%;流通卡每卡月平均交易额4630.51元;信用卡贷款余额4912.38 亿元,较上年末增长20.10%;信用卡循环余额占比21.86%。

而平安银行的零售贷款(含信用卡)余额8490.35 亿元、较上年末增长56.95%,占比较上年末增加13.17 %至49.82%;信用卡总交易金额 15472.02亿元,同比增长38.01%;贷款余额3036亿元,较上年末增长67.67%。

卡息和佣金收入大增

个人信用市场的活跃,刷信用卡消费交易单数和金额的高速增长,直接带来了收入大增。

2017年招行的信用卡收入突破了500亿元,这之中,信用卡利息收入395.38亿元,同比增长22.44%,受益于交易量增长所带来的刷卡佣金收入的增长,信用卡非利息收入149.13 亿元,同比增长 31.75%。

平安银行2017年营业收入1057.86 亿元,同比降幅1.79%,其中手续费及佣金净收入306.74亿元,同比增长10.10%,主要来自信用卡业务手续费收入的增加。2017年,零售业务业收入466.92亿元、同比增长41.72%,占总营业收入的44.14%;零售业务净利润156.79亿元、同比增长68.32%,占净利润的67.62%。

不良率稳定

招行数据显示,截至报告期末,信用卡不良贷款率较上年末下降0.29个百分点,为1.11%,低于小微贷款不良率约0.6%。而平安银行的零售贷款(含信用卡)不良率1.18%,较上年末下降0.34%,其中零售贷款(不含信用卡、个人经营性贷款)不良率0.35%,较上年末下降0.25%;信用卡不良率1.18%,较上年末下降0.25%。

了解更多信用卡知识,请关注卡讯网(m.51kaxun.com),卡讯网每天为您带来最新的信用卡资讯、优惠活动,让您更好的使用信用卡。

浦发银行信用卡申请专区_网上办理浦发银行信用卡

浦发银行信用卡申请专区_网上办理浦发银行信用卡 交通银行信用卡申请专区_网上办理交通银行信用卡

交通银行信用卡申请专区_网上办理交通银行信用卡 光大银行信用卡申请专区_网上办理光大银行信用卡

光大银行信用卡申请专区_网上办理光大银行信用卡 中信银行信用卡申请专区_网上办理中信银行信用卡

中信银行信用卡申请专区_网上办理中信银行信用卡信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

招商银行信用卡申请专区_网上办理招商银行信用卡

招商银行信用卡申请专区_网上办理招商银行信用卡 工商银行信用卡申请专区_网上办理工商银行信用卡

工商银行信用卡申请专区_网上办理工商银行信用卡 建设银行信用卡申请专区_网上办理建设银行信用卡

建设银行信用卡申请专区_网上办理建设银行信用卡 中国银行信用卡申请专区_网上办理中国银行信用卡

中国银行信用卡申请专区_网上办理中国银行信用卡 农业银行信用卡申请专区_网上办理农业银行信用卡

农业银行信用卡申请专区_网上办理农业银行信用卡 广发银行信用卡申请专区_网上办理广发银行信用卡

广发银行信用卡申请专区_网上办理广发银行信用卡 兴业银行信用卡申请专区_网上办理兴业银行信用卡

兴业银行信用卡申请专区_网上办理兴业银行信用卡 平安银行信用卡申请专区_网上办理平安银行信用卡

平安银行信用卡申请专区_网上办理平安银行信用卡

工商银行

工商银行 建设银行

建设银行 中国银行

中国银行 农业银行

农业银行 交通银行

交通银行 招商银行

招商银行 广发银行

广发银行 中信银行

中信银行 兴业银行

兴业银行 平安银行

平安银行 光大银行

光大银行 民生银行

民生银行 浦发银行

浦发银行 华夏银行

华夏银行 邮政银行

邮政银行 渤海银行

渤海银行 北京银行

北京银行 盛京银行

盛京银行 上海银行

上海银行 宁波银行

宁波银行 江苏银行

江苏银行 杭州银行

杭州银行 广州银行

广州银行 浙商银行

浙商银行 南京银行

南京银行 花旗银行

花旗银行 恒丰银行

恒丰银行